sembol ETH hakkında analiz Teknik BitonGroup: İndirim (19.09.2023) önerilir

BitonGroup

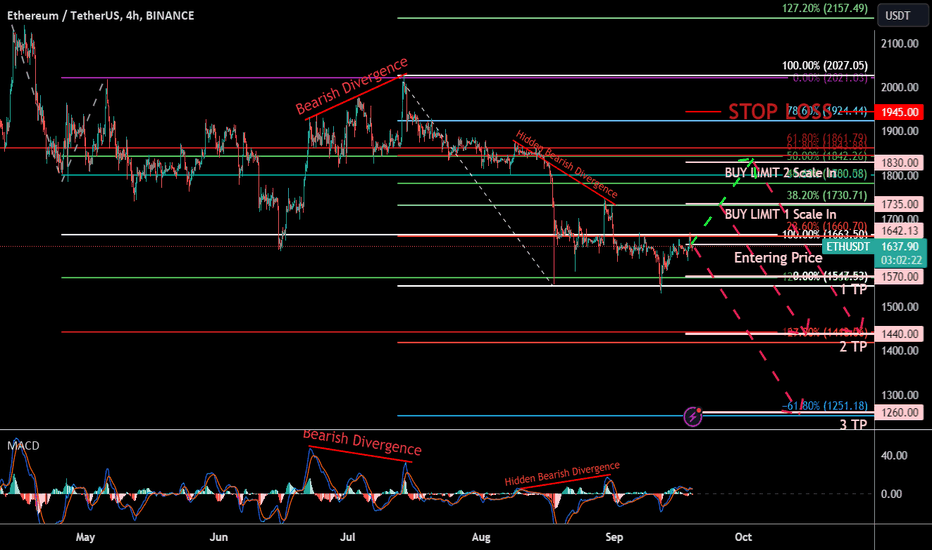

Ethereum / US Dollars (ETHUSDT) Short Selling with DCA 19/09/23

تحلیل تکنیکال: در این تحلیل، من یک رویکرد جامع را اتخاذ میکنم که سطوح اصلاحی و گسترشی فیبوناچی را با پروجکشن فیبوناچی، تحلیل همگرایی و اندیکاتور MACD ادغام میکند، با یک گرایش مشخص به فروش استقراضی در تایم فریم 4 ساعته، همانطور که در تکلیف درخواست شده بود، مربوط به تاریخ 15/09/2023، ساعت 12:55 بعد از ظهر در بخش پیامهای لینکدین. علاوه بر این، من یک استراتژی میانگین هزینه دلاری (DCA) را با دو سطح افزایش پلهای معرفی کرد. لطفا برای یک تحلیل بصری جامع به نمودار مراجعه کنید. لطفاً برای درک بهتر، نمودار را کوچکتر کنید (zoom out). مشاهدات کلیدی تکنیکال: سطوح فیبوناچی: تحلیل من به دقت سطوح اصلاحی، گسترشی و پروجکشن فیبوناچی را بر روی نمودار قرار میدهد و مناطق مقاومت بالقوه را برجسته میکند و گرایش به فروش استقراضی را تثبیت میبخشد. واگرایی MACD: هوشیاری برای الگوهای واگرایی MACD همچنان بسیار مهم است. (واگرایی نزولی) همراه با (واگرایی نزولی پنهان) گرایش به فروش استقراضی را تقویت میکند. نقاط ورود استراتژیک: من نقاط ورود کلیدی را برای شروع موقعیتهای فروش استقراضی، در قیمت لحظهای 1642 دلار در زمان انتشار، با بهرهگیری از حرکات قیمت در هماهنگی با گرایش کلی، شناسایی میکنم. شاخص دلار آمریکا (DXY) بسیار صعودی است، که نشانه دیگری است که نشان میدهد کل ارزش بازار ارزهای دیجیتال ممکن است کاهش یابد و در نهایت BTC به قیمتهای پایینتری سقوط کرد. تحلیل فوق میتواند احتمال افزایش شاخص دلار آمریکا (DXY) را نشان دهد. شرایط تکنیکال: سطوح برداشت سود (TPs): برای به حداکثر رساندن سودهای بالقوه از گرایش به فروش استقراضی، سطوح TP زیر را در نظر بگیرید: اولین TP: 1570 دلار دومین TP: 1440 دلار سومین TP: 1260 دلار میانگین هزینه دلاری (DCA): من از یک استراتژی DCA برای افزایش پلهای موقعیتهای فروش استقراضی حمایت میکنم. با یک موقعیت جزئی در نقطه ورود اولیه شروع کنید و به تدریج به موقعیت فروش استقراضی در سطوح افزایش پلهای DCA زیر اضافه کنید: سطح افزایش پلهای 1: سطح قیمت DCA 1: 1735 دلار سطح افزایش پلهای 2: سطح قیمت DCA 2: 1830 دلار حد ضرر: مدیریت ریسک محتاطانه شامل قرار دادن حد ضرر در 1945 دلار است که بالاتر از سطح 78.6٪ سطح اصلاحی فیبوناچی معکوس جزئی قرار دارد، تا در برابر معکوسهای غیرمنتظره قیمت محافظت شود. سناریوی معاملاتی: گرایش به فروش استقراضی: با توجه به همگرایی مقاومت فیبوناچی، واگرایی نزولی و واگرایی نزولی پنهان MACD و نقاط ورود استراتژیک، تحلیل من قویاً از گرایش به فروش استقراضی حمایت میکند. انعطافپذیری: نسبت به شرایط بازار انعطافپذیر باشید و آماده باشید تا استراتژی خود را در پاسخ به هرگونه تحول غیرمنتظره تنظیم کنید. این تحلیل مبتنی بر دادههای تاریخی، اندیکاتورهای تکنیکال و یک گرایش نزولی واضح است که با یک استراتژی DCA با دو سطح افزایش پلهای تکمیل میشود. مانند هر استراتژی معاملاتی، انجام تحقیقات کامل، پایبندی به برنامه معاملاتی خود و اصلاح مداوم رویکرد خود در حین پیمایش در بازارهای پویای ارزهای دیجیتال ضروری است. من مشتاقانه منتظر بینش و بحثهای جذاب شما در مورد این تحلیل هستم، زیرا ما فرصتها را در سناریوهای بازار صعودی بررسی میکنیم!نظر: ویرایش: اصلاح اشتباه تایپی... هر دو سطح افزایش پلهای، سفارشهای فروش محدود (Sell Limit) هستند و یک اشتباه تایپی وجود دارد. *(سفارشهای خرید محدود اشتباه تایپی (خطا) هستند.)* صحیح: فروش محدود 1: 1735 دلار فروش محدود 2: 1830 دلارنظر: تحلیل بنیادی - جلسه FOMC، 20 سپتامبر 2023 بررسی اجمالی: جلسه آتی کمیته بازار آزاد فدرال (FOMC) که برای 20 سپتامبر 2023 برنامهریزی شده است، از اهمیت بسزایی برای بازارهای مالی در سراسر جهان برخوردار است. یکی از نقاط کانونی این رویداد، حول تصمیم بالقوه در مورد افزایش نرخ بهره توسط فدرال رزرو S آمریکا متمرکز است. تصمیم نرخ بهره: فعالان بازار برای هرگونه نشانه ای از افزایش نرخ بهره در طول جلسه در حالت آماده باش هستند. تصمیم فدرال رزرو در مورد نرخ بهره، پیامدهای عمیقی برای اقتصاد S آمریکا و بازارهای مالی جهانی دارد. اگر افزایش نرخ بهره اعلام شود، نشان دهنده پاسخ بانک مرکزی به عوامل مختلف اقتصادی از جمله تورم، سطح اشتغال و ثبات کلی اقتصادی است. تاثیر بر دلار S آمریکا (DXY): افزایش نرخ بهره به طور معمول فشار صعودی بر دلار S آمریکا (USD) وارد میکند. در نتیجه، این ممکن است منجر به تقویت شاخص دلار S آمریکا (DXY) شود، که عملکرد USD را در برابر سبدی از ارزهای major اصلی جهان اندازه گیری می کند. تقویت USD می تواند پیامدهایی برای تجارت جهانی، بازارهای ارز و طبقات دارایی مختلف داشته باشد. تاثیر بر ارزهای دیجیتال: در حوزه ارزهای دیجیتال، دلار قویتر از نظر تاریخی با فشار نزولی بر قیمت داراییهای دیجیتال همبستگی دارد. یک USD قوی می تواند ورود سرمایه گذاران خارجی به بازار ارزهای دیجیتال را نسبتاً گران تر کند و منجر به کاهش تقاضا شود. با این حال، توجه به این نکته ضروری است که بازارهای ارزهای دیجیتال تحت تأثیر عوامل چندوجهی از جمله احساسات بازار، تحولات نظارتی و روندهای اقتصاد کلان قرار دارند. نتیجه گیری: جلسه FOMC در 20 سپتامبر 2023 به عنوان یک رویداد مهم برای سرمایه گذاران و معامله گران در بازارهای دارایی سنتی و دیجیتال عمل می کند. فراتر از واکنش فوری به تصمیمات نرخ بهره، نظارت بر اظهارات و چشم انداز فدرال رزرو برای بینش در مورد سیاست های پولی آینده بسیار مهم است. تعامل بین سیاست های پولی، مبانی اقتصادی و احساسات بازار، پویایی بازارهای مالی را در روزها و هفته های پس از این رویداد محوری شکل داد.معامله بسته شد: هدف محقق شد: اولین TP محقق شد معامله فعال است: دومین و سومین TP در حال پیشرفت است