Nabi_Gunduz

@t_Nabi_Gunduz

تریدر چه نمادی را توصیه به خرید کرده؟

سابقه خرید

تخمین بازدهی ماه به ماه تریدر

پیام های تریدر

فیلتر

نوع پیام

Nabi_Gunduz

OPUSDT - 07.01.2025

یک شکست بسیار زیبا Wedge... بسته شدن شمع روزانه بالای 0.3484 پتانسیل سود 40 درصدی را دارد...

Nabi_Gunduz

BTC - 06.01.2026

سلام بسته شدن شمع ماهانه بالای 102000، سطح بالای ناحیه FVG که به رنگ زرد در نمودار دیده می شود، اولین نشانه افزایش در میان مدت و بلند مدت بود. دومین علامت صعودی با بسته شدن شمع ماهانه رخ می دهد که ممکن است بالای 124474 باشد. خطوط روندی که با خطوط چین قرمز در نمودار مشاهده می شوند، خطوط روند ساختار موجی ولف هستند و اگر خط روند زیر این خطوط روند به صورت ماهانه به سمت پایین بشکند، ممکن است قیمت تا 50 هزار دلار کاهش یابد. به بیان ساده؛ بسته شدن شمع ماهانه بالای 102 هزار ممکن است نشان دهنده افزایش باشد، در حالی که بسته شدن شمع ماهانه زیر 74 هزار ممکن است نشان دهنده کاهش باشد. I WISH YOU GOOD EARNINGS Daily time period...

Nabi_Gunduz

ONS ALTIN - 04.01.2025

سلام پیوت روزانه برای دوشنبه: 4347.95 محور هفتگی برای هفته آینده: 4384.78 پیوت ماهانه برای ژانویه: 4342.08 نمیدانم افتتاحیه چگونه بود، اما پس از مدتها، برای اولین بار شاهد بسته شدن قیمت اونس طلا زیر پیوت ماهانه، هفتگی و روزانه بودیم. در این هفته، می توانم بگویم که باز کردن یک معامله خرید بدون مشاهده بسته شدن شمع روزانه بالای سطح پیوت هفتگی 4384.78 از نظر فنی برای معاملات نوسانی صحیح بود. پس از بسته شدن شمع روزانه بالای 4384.78، می توانیم خرید را برای بقیه هفته در نظر بگیریم. از سوی دیگر؛ بدون مشاهده بسته شدن شمع هفتگی بالای 4342.08، فکر کردن به خرید برای بقیه ماه از نظر فنی درست نیست. وقتی نمودار خود را بررسی می کنیم؛ می بینیم که قیمت تقریباً در سطح میانی 2 منطقه مهم حرکت می کند. شاید قیمت برای مدتی بین این 2 منطقه تثبیت شود. از شما می به حرکتی که در سمت sol نمودار در بیضی قرار داده ام توجه کنید. آغاز حرکت بر فراز منطقه و حرکت تجربه شده در 5 روز گذشته بسیار شبیه به یکدیگر است. بنابراین نمی توان از خود پرسید که آیا ادامه حرکت مانند حرکت در بیضی اتفاق می افتد؟ اگر چنین احتمالی رخ دهد، ممکن است در ابتدا شاهد کاهش قیمت از 2 منطقه آبی به منطقه بالا و اگر در اینجا متوقف نشود، به منطقه آبی پایینی کاهش یابد. نمی دانم بازارها به آخرین تحولات چرخه ای چه واکنشی نشان داد. در واقع نمی توان پیش بینی کرد که تحولات تا چه مرحله ای متحول شد. بنابراین واکنش بازارها در افتتاحیه و دوشنبه باید به دقت رصد شود. برای همه شما در هفته اول سال آرزوی موفقیت دارم... آخرین شکل گیری سیگنال مولد که به اشتراک گذاشتم به زون تی پی رسید و 520 پیپ سود داد... به احتمال تست مجدد قیمت منطقه عرضه... این امکان از این به بعد ادامه داشت تا از 4550 تجاوز کنید.

Nabi_Gunduz

ADAUSDT/Cardano - 03.01.2026 - EĞİTSEL AMAÇLI ANALİZ

سلام یکی از مهمترین ویژگی های سازند تشکیل شده با امواج ولف در بازه زمانی هفتگی این است که قیمت عبور از خط روند رسم شده از نقاط موج 1 تا 3 به زیر این خط روند بازگشته و سازند سیگنال فروش تولید می کند و اولین هدف آن سطح 4 نقاط موج است. اگر این سطح شکسته شود، این احتمال وجود دارد که خط روند ترسیم شده از 1 به 4 هدف دیگری باشد. سیگنال SELL، که پس از هفته سوم دسامبر 2024 با بسته شدن شمع در زیر این خط روند پس از شکسته شدن خط روند بالایی در نمودار به سمت بالا رخ داد، یک شات نقطه ای در سطح 4 از نقاط موج سازند ایجاد کرد، 42 شمع پس از سازند سیگنال را تولید کرد. حال در اینجا باید به دو نکته توجه کرد. در صورت بسته شدن شمع زیر سطح 4، 0.2750، این احتمال وجود دارد که قیمت خط روندی را که به رنگ قرمز دیده می شود هدف قرار دهد. یا؛ سطح 4 ممکن است به عنوان پشتیبانی عمل کند و ممکن است این احتمال وجود داشته باشد که اکنون قیمت بازگردد. اگرچه ممکن است این فاصله کوتاه به نظر برسد، اما باید توجه داشت که اگر قیمت خط روند قرمز را هدف قرار دهد، پول شما می تواند تقریباً به 1 در 6 کاهش یابد. با توجه به اینکه زمانی که تشکیلات پس از شکل گیری سیگنال فروش به هدف اول خود می رسد به 1/3 قیمت رسیده است، هرگز نباید از این واقعیت غافل شد که هدف دوم می تواند کاهش بسیار بیشتری را به همراه داشته باشد. توجه: شکل گیری Wolfe که در این نمودار مشاهده می شود یک مثال عالی است که یک درس است و بسیار خوب عمل کرده است.

Nabi_Gunduz

ETHUSDT/Ethereum - 03.01.2026

سلام مرد کامپوزیت که پس از عملیات نقدینگی در اواسط آگوست 2025 شروع به جمع آوری اولین کالاها کرد، به اولین منطقه ای رسید که توانست قیمت را افزایش دهد. اگر بتواند عرضه کافی را فراهم کند، ممکن است بازگشتی از این منطقه وجود داشته باشد. اگر عرضه هنوز کافی نباشد، ممکن است قیمت به منطقه fvg زیر کاهش یابد. شکل گیری مثلثی که قبل از عملیات نقدینگی به سمت بالا شکست، در واقع نشان می دهد که قیمت در نهایت افزایش یافت، اما ما در تلاش هستیم تا پیش بینی کنیم این افزایش در چه زمانی و در چه سطحی ممکن است رخ دهد. من شکلگیری فروش را که پس از عملیات نقدینگی در آن زمان رخ داد، با شما به اشتراک گذاشتم. همانطور که در این نمودار مشاهده می شود، شکل گیری فروش مورد نظر به هدف خود رسیده است. بنابراین از نظر فنی طبیعی است که فکر کنیم بازگشت احتمالی می تواند از اینجا باشد. اما ما باید در بازه های زمانی کوتاه تری این موضوع را تایید کنیم. وقتی آن را در یک دوره زمانی روزانه بررسی می کنیم. در نمودار، دو ساختار متفاوت توسط امواج WOLFE در دو ساختار موجی با عمق های 12 و 20 تشکیل شده است. ساختار موجی که من شماره گذاری کردم، یک ساختار موجی 12 عمقی است. با این حال، سطح شکست هر دو سازنده 3447.44 است. در خطوط روند ترسیم شده از 1 تا 4 و به عنوان مقاومت دنبال می شود، خط روند سازند را با توجه به ساختار موج 12 عمق به رنگ قرمز و خط روند سازند بر اساس ساختار موج 20 عمق به رنگ نارنجی تشکیل شده است. بنابراین، اولین نشانههای حرکت بازگشت احتمالی را با شکستهای صعودی این خطوط روند دریافت کرد. با بسته شدن شمع روزانه بالای 3447.44، شکست های مهمی رخ می دهد و راه برای صعود هموار می شود. از سوی دیگر، مگر اینکه قیمت به زیر سطح 2623.57 سقوط کند، ساختار موجی که در این نمودار روزانه به صورت 3، 4، 5 مشاهده می شود، در واقع یک سازند الگوی 123 است و سطح تولید سیگنال این سازند 3447.44 است. اگر قیمت به زیر 2623.57 سقوط کند، احتمال این شکل گیری از بین می رود. سطح STOPLOSS سیگنال صعودی که پس از بسته شدن شمع رخ می دهد، که ممکن است بالای 3447.44 باشد، درست زیر 2623.57 بود. نتیجهگیری: اینکه آیا قیمت به منطقه FVG پایینتر در نمودار اصلی ما حرکت میکند یا اینکه آیا منطقه FVG که میخواهد از آن خارج شود یک منطقه بازگشتی بود، میتوان با شرایط موجود در آخرین نمودار در بازه زمانی روزانه فهمید. برای شما درآمد خوبی آرزو می کنم ...

Nabi_Gunduz

ONS ALTIN - 30.12.2025

سلام با باز شدن هفته، نمیتوانستم پیشبینی کنم که در یک روز 250 دلار کاهش یابد. به همین دلیل است که من این نقاشی را در تحلیل آخر هفته خود به اشتراک نگذاشتم، اما لازم بود که شکل گیری WOLFE را با شما به اشتراک بگذارم، که در حال حاضر باید مورد توجه قرار گیرد. شکست نزولی خط روند قرمز ترسیم شده از سطح 1 به سطح 3 باعث می شود که سازند سیگنال فروش تولید کند و هدف احتمالی حداقل 4169.96 بود که با خط افقی زرد دیده می شود. در واقع، پس از چنین شکستی، قیمت ممکن است حتی به خط روند سبز که روند حمایتی و منطقه هدف دوم تشکیل است، سقوط کند. ناحیه ای که به رنگ آبی در نمودار دیده می شود به سمت پایین شکسته شده و به منطقه Inverse FVG تبدیل شده است. بنابراین، در حال حاضر، کمی دشوار است که بگوییم که صعود دوباره شروع می شود مگر اینکه این منطقه به سمت بالا شکسته شود... در واقع، منطقه Order Block که با ساختار شمع Engulfing درست بالای منطقه تشکیل شده است، به عنوان دومین مانع برای صعود ظاهر می شود. مانند غواصان ضربه خورده، بسیاری از سرمایه گذاران با کاهش شدید دیروز ضربه خوردند. برای جلوگیری از سودجویی دوم باید حداکثر احتیاط را رعایت کرد. این پست احتمالا آخرین پست سال 2025 بود. به همین مناسبت بار دیگر امیدوارم که سال نو اتفاقات خوبی برای شما و عزیزانتان به همراه داشته باشد و پیشاپیش سال نو را به شما تبریک می گویم... چنین سیگنالی در نمودار 30 دقیقه ای رخ داده است، اما باید در نظر داشت که یک پیوت روزانه در 4393.69 و در سطح روزانه کاملااری وجود دارد. 4399.44. سطوح گسترش فیبوناچی (میان مدت - بلند مدت) سطوحی که باید در سال 2026 با بسته شدن MONTHLY CANDLE دنبال شوند... 30 دقیقه سیگنال BUY تشکیل شده در دوره زمانی به سطح TP1 رسیده است. با توجه به ساختار موج 12 عمق، سازند Wolfe در بازه 15 دقیقه ... به سطح TP1 رسیده است ... فراموش کردم که به اشتراک بگذارم که سازند Wolfe که قبلاً به اشتراک گذاشته بودم به هدف رسیده است. متاسفم

Nabi_Gunduz

ONS ALTIN - 28.12.2025

سلام تنها 3 روز معاملاتی تا پایان سال باقی مانده است. یک سال خوب و بد را پشت سر می گذاریم. امیدوارم سال جدید برای شما و همه عزیزان زیبایی به ارمغان بیاورد. امیدوارم سال 2026 برای همه شما سالی پر سود باشد... در نمودار اصلی ما در بازه زمانی روزانه به وضوح دیده می شود که قیمت به افزایش خود ادامه داد مگر اینکه خط روند صعودی کوتاه مدت ما به سمت پایین شکسته شود. در طول این روند صعودی، البته قهقرایی نیز وجود داشت. من معتقدم که چنین عقب نشینی های احتمالی باید به عنوان فرصت خرید تلقی شود. در حال حاضر، منطقه FVG که به رنگ صورتی در نمودار دیده می شود باید به عنوان منطقه پشتیبانی دنبال شود. بسته شدن روزانه شمع در زیر این ناحیه ممکن است روند صعودی را با مشکل مواجه کند، اما فعلاً صحبت در مورد این موضوع زود است. زیرا قیمت همچنان به روند صعودی خود ادامه می دهد. تقریباً تمام ارزیابیهایی که در آخر هفتههای گذشته انجام دادم معتبر هستند. بنابراین، من نمی با تکرار مکرر چیزهای مشابه تکراری شوم. لطفاً در صورت نیاز، تحلیل گذشته من را بررسی کنید. در ساختار موجی که در نمودار به رنگ نارنجی می بینید، می بینیم که در سومین موج ضربه ای 5 قیمت هستیم. پس از این موج، یک موج اصلاحی می آید، اما هنوز نمی دانیم که موج سوم به کجا ختم می شود. ما فقط سعی می کنیم حدس بزنیم کجا ممکن است باشد. در این زمینه؛ شکل گیری هارمونیک پروانه Bearih را در نمودار مشاهده می کنید. نقطه "D" این سازند ممکن است سطح فیبوناچی Retracement 2.618 باشد که به سمت حداکثر پایه "CD" کشیده شده است. اگر قیمت از این سطح بالاتر رود، امکان تشکیل را باطل می کند. بنابراین، وقتی این نمودار را همراه با نمودار قبلی ارزیابی می کنیم، کاملا طبیعی است که فکر کنیم موج ضربه سوم ممکن است در حدود 4600-4650 به پایان برسد. اما این فقط یک احتمال است و مطمئن نیست که تشکیل هارمونیک کار کند. بنابراین، اگر یک تراکنش جهت دار طولانی دارید، ممکن است منطقی تر باشد که به جای خروج کامل از این تراکنش یا تراکنش ها، سود جزئی داشته باشید. زیرا متأسفانه در چنین دوره های صعودی، اگر پس از خروج از معامله، کاهش مورد انتظار رخ ندهد، ورود مجدد به معاملات صعودی آسان نیست. سیگنال ها به طور مداوم رخ نمی دهند. از آنجایی که انجام تراکنش قبل از تشکیل سیگنال صحیح نیست، بنابراین باید ارزش معاملات فعلی را دانست. هنگامی که به 1 ماه گذشته در یک دوره زمانی 4 ساعته نگاه می کنیم، همانطور که در نمودار مشاهده می کنید، سیگنال معاملاتی بر اساس توپ 5 بار رخ داده است. خب، از آنجایی که در حال حاضر سیگنال جدیدی وجود ندارد و آخرین سیگنال صعودی است، یا باید معاملات را جابهجا کرد یا سود جزئی داشت... از آنجایی که چیزهای جدیدی می بینم، تا تحلیل بعدی به اشتراک گذاری آنها در بخش نظرات زیر این تحلیل ادامه داد و امیدوارم یکشنبه خوبی داشته باشید...

Nabi_Gunduz

تحلیل طلای اونس: رسیدن به اهداف مهم قیمتی و سطوح کلیدی خرید!

در نمودار می بینیم که قیمت به نیمه هدف سازند مثلث و سطح هدف جعبه درواس پر خاکستری 4492 رسیده است. بسته شدن روزانه بالاتر از این سطح باعث می شود هدف 4603، یکی دیگر از اهداف جعبه درواس پر سبز باشد، اما قیمت نیز می تواند مستقیماً به هدف برسد بدون اینکه چنین سیگنالی ایجاد کند. مگر اینکه بسته شدن هفتگی کمتر از 4381 باشد، عقب نشینی های احتمالی ممکن است یک فرصت خرید باشد. هدف اصلی مثلث 4740، نیم هدف جعبه آبی پر شده 4629 و هدف اصلی 4877 است. توجه: توصیه می کنم آن را همراه با تجزیه و تحلیل من در تاریخ 2025/12/20 ارزیابی کنید. درآمد خوب ...

Nabi_Gunduz

ONS ALTIN - 20.12.2025 (Hafta Sonu Analizi)

Merhaba sevgili arkadaşlar, Bu hafta sonu sizler için, farklı zaman dilimlerinde, içinde çok sayıda çizimin olduğu, oldukça detaylı değerlendirmelerde bulunacağım. 19 Aralık Cuma günü itibariyle ABD Vadeli Opsiyonların vade sonu gerçekleşti. Son yılların en büyük vadeli opsiyonlar kontrat sözleşmesi olması nedeniyle bu vade sonu oldukça önemliydi. Son haftada volatilitesi düşük, dar band hareketlerinin yaşanması da bu nedenleydi. Bu tür önemli sözleşmeler öncesinde trend kırılımları beklenmez. Eğer bir trend kırılımı gerçekleşecekse, genellikle vade kapanışlarından sonra gerçekleşir. Önümüzdeki haftanın ortasından sonra, birçok büyük yatırımcının Noel tatiline çıkacağı da düşünüldüğünde, haftanın ilk 3 günününde volatilitesi yüksek hareketler yaşanabileceğine dikkat edilmelidir. Şimdi önce ana grafiğimizi inceleyelim. Kapanan son haftalık mum ile, çok dar aralıklı bir FVG bölgesi oluştu ve fiyatın önünde de son zirve seviyesi 4381.45 var. İlk dikkat etmemiz gereken şey ise; 4381.45 üzerinde haftalık mum kapanışı olup olamayacağıdır. Zira, zirvenin yukarı yönlü geçilip, haftayı 4381.45'in altında kapatması durumunda, bunun bir likidite alma operasyonu olma ihtimali ortaya çıkacaktır. Böyle bir durumda, sonrasındaki haftalarda yeni bir zirve daha yapmadan 4264.58 altında yaşanabilecek haftalık bir mum kapanışı, bütün resmi değiştirecektir. Bakın burası çok önemli. Olası 4381.45 üzerinde günlük mum kapanışı sonrası sakın iş bitti sanmayın. Tabii ki bu kırılım önemli olacaktır ama yükselişin devamı için mutlaka haftalık mum kapanışının da 4381.45'in üzerinde olması gerekmektedir. Şimdi geçelim ikinci grafiğimize... Daha önce birkaç kez size anlattığım kapanan mumlara çekilen fibonacci retracement ile bir alt zaman diliminde kırılım takip etme tekniğine göre, Kapanan aylık Kasım ayı mumuna uygulanan bu yöntem sonucunda haftalık zaman diliminde takip etmemiz gereken seviye kırılımlarından fibo 1.236 seviyesi yukarı yönlü kırılmış ve fiyat bir sonraki seviyeye ulaşamadan hafta kapanmıştır. Öyleyse, fiyatın en az fibo 1.5 seviyesi olan 4403'e gidebilme ihtimali doğmuştur. Hatta bu yükseliş ihtimali fibo 1.5 seviyesi ile sınırlı kalmayıp, daha yukarıdaki diğer seviyeleri de hedefleyebilir. İşte tam da bu noktada, bir önceki değindiğim likidite alma operasyonu ihtimalini, bu grafikteki mantık ile birlikte değerlendirelim. Diyelim ki, bu grafikteki yükseliş sinyali devreye girdi ve fiyat fibo 1.618 seviyesi olan 4440'a kadar yükseldi ama ardından tekrar düşerek, haftayı 4381.45'in altında kapattı. İşte buyurun size bir likidite alma operasyonu ihtimali... Diğer yandan, kırılım sonrası fiyatın 4381.45 üzerinde kalıcı olabileceğini ve ay sonuna kadar geçerli olacak mavi fibonacci seviyelerinin daha yukarıda olanlarını da hedefleyebileceği ihtimalini unutmamak gereklidir. Buraya kadar olan kısım iyice anlaşıldıysa, artık daha küçük zaman dilimlerine geçebiliriz Günlük zaman diliminde olan bu grafikte DARVAS Kutu Teorisi'ne göre çizilmiş bir çalışmayı görmektesiniz. Bu teorideki amaç, kırılım seviyelerini ve stoploss seviyelerini tespit etmektir. Son kutucuğun kırılan seviyesinin tersindeki seviye, en yakın stoploss seviyesidir. Buna göre grafikte mor renkli kutucuğun üst bandı yukarı yönlü kırıldıktan sonra bu kutucuğun alt seviyesi olan 4169.95'in hemen altı en kısa stoploss seviyesidir. Grafikte yeşil ile görülen kutucuk ile mor renkli kutucuk aynı mum ile kırılmıştır. İşte bu mum sonrası ALIŞ sinyali oluşmuştur. Hedefler ise, önce kutucuğun yarı derinliği, ardından da derinliğin tamamı kadardır. Dolayısıyla son kutucuk olan mor kutucuk derinliğinin tamamı olan yüksekliğe ulaşmıştır. Yeşil kutucuğun hedefleri aynı zamanda bir 123 pattern oluşumu hedefleri olacağı için, onu aşağıdaki grafikte belirteceğim. Günlük zaman diliminde olan bu grafikte mavi ile görülen oluşum Pattern 123 oluşumudur ve görüldüğü üzere bir önceki grafikteki yeşil kutucuk ile aynı sinyal seviyesine sahiptir. Kırılım 11 Aralık Perşembe günü kapanan günlük mum ile oluşmuş ve fiyat TP1 seviyesine ulaşmıştır. Bu formasyona göre, 4368 seviyesinin günlük bazda yukarı yönlü kırılımıyla, formasyonun diğer TP seviyeleri hedeflenebilir. Bir başka günlük zaman dilimindeki bu grafikte, küçük derinlikli dalga yapısına göre AB=CD formasyonu aradığımız bir fibonacci Expansion çalışması görmektesiniz. Fiyat AB=CD eşitliğine ulaşmıştır. Bu seviyeden bir dönüş olabileceği gibi, formasyonun uzatmalı seviyelerinin de hedeflenebilme ihtimali mevcuttur. Daha önce paylaştığım günlük zaman dilimindeki bu grafikte gri renk ile görülen alçalan ve yükselen kanal çalışması ve pembe renk ile görülen ARZ Bölgesi ile son günlerde bahsetmeyen kişinin kalmadığı meşhur simetrik üçgen formasyonunu görmektesiniz. En dikkat çekici kısım ise; fiyatın Arz bölgesi orta seviyesini yukarı yönlü geçtikten sonraki diğer 2 günde bu orta seviyeyi aşağı yönlü geçememesidir. Diğer yandan; son 4 gündür fiyatın alçalan kanalın -0.50 seviyesi üzerine olduğu da bir diğer dikkat edilmesi gereken husustur. Bu grafikte ise, fiyatın üçgenler oluşturarak yükseldiğini görmekteyiz. Grafikteki pembe dalga yapısıyla görülen üçgen 4 saatlik zaman diliminde oluşan bir üçgen formasyonudur ve 4350.70 üzerinde olabilecek 4 saatlik mum kapanışıyla aktif hale gelecektir. 4 saatlik zaman diliminde oluşan Flama formasyonunun üçgen kısmının hedefine ulaştığı bu grafikte, Flama'nın direk kısmı da devreye girecek olursa, hedefin 4501 olabileceği ihtimalini görmektesiniz. Yine 4 saatlik zaman diliminde olan bu grafikte kırılım takip edilebilecek önemli bölgeleri görebilirsiniz. Ve son olarak; 3 aylık, 6 aylık ve yıllık dalga yapılarına göre çizilmiş Fibonacci Expansion seviyelerini bu grafikte görebilirsiniz... Hepinize yeni haftada güzel kazançlar dilerim. İYİ TATİLLER...P.tesi gününe ait GÜNLÜK PİVOT: 4334.76 Önümüzdeki haftaya ait HAFTALIK PİVOT: 4328.45 Aralık ayına ait AYLIK PİVOT: 4130.86Bugün itibariyle TP-3 seviyesine ulaşılmıştır.

Nabi_Gunduz

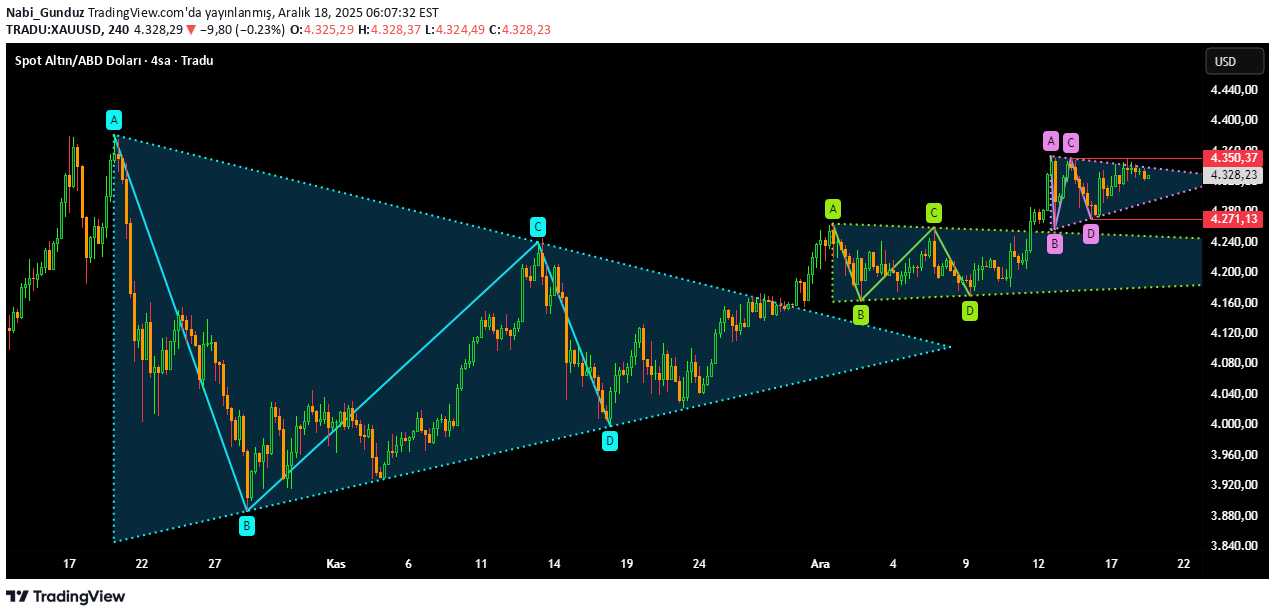

ONS ALTIN - 18.12.2025

سلام مشاهده می کنم که قیمت با تشکیل مثلث ها به سمت بالا حرکت می کند. در حین انجام این حرکت، متوجه شدم که پس از وقوع شکست، نمی تواند دوباره از خط روند نزولی بالایی مثلث در جهت نزولی عبور کند. وقتی به آخرین شکلگیری مثلث بالا نگاه میکنیم، برای اینکه این زنجیره ادامه پیدا کند، ابتدا قیمت نباید از سطح مثلث "D" 4273.11 پایین بیاید. برای ادامه صعود شمع 4 ساعته باید بالای 4350.37 بسته شود... خط روند نزولی بالایی آخرین مثلث ممکن است به سمت بالا شکسته شود. در واقع، بسته شدن شمع 4 ساعته ممکن است بالای این خط روند رخ دهد. اینها مهم نیست. آنچه واقعا مهم است بسته شدن شمع 4 ساعته بالای 4350.37 است که سطح "C" مثلث است. سپس؛ یا می توان برداشت های احتمالی را به عنوان فرصت خرید در نظر گرفت، مشروط بر اینکه توقفی زیر 4273.11 قرار گیرد، یا می توان معامله خرید را پس از بسته شدن شمع 4 ساعته بالای 4350.37 وارد کرد. لازم به ذکر است در صورت سقوط قیمت به زیر 4273.11 این زنجیره قطع شد. برای شما درآمد خوبی آرزو می کنم ...

سلب مسئولیت

هر محتوا و مطالب مندرج در سایت و کانالهای رسمی ارتباطی سهمتو، جمعبندی نظرات و تحلیلهای شخصی و غیر تعهد آور بوده و هیچگونه توصیهای مبنی بر خرید، فروش، ورود و یا خروج از بازارهای مالی نمی باشد. همچنین کلیه اخبار و تحلیلهای مندرج در سایت و کانالها، صرفا بازنشر اطلاعات از منابع رسمی و غیر رسمی داخلی و خارجی است و بدیهی است استفاده کنندگان محتوای مذکور، مسئول پیگیری و حصول اطمینان از اصالت و درستی مطالب هستند. از این رو ضمن سلب مسئولیت اعلام میدارد مسئولیت هرنوع تصمیم گیری و اقدام و سود و زیان احتمالی در بازار سرمایه و ارز دیجیتال، با شخص معامله گر است.