پاراگراف

@g_1401208053

تریدر چه نمادی را توصیه به خرید کرده؟

سابقه خرید

تخمین بازدهی ماه به ماه تریدر

پیام های تریدر

فیلتر

نوع سیگنال

پاراگراف

ققنوس یا سیمرغ زخمی؟ وقتی سایه جنگ سنگینتر از همیشه است، تنها پیشنهاد سرمایهگذاری، تنوعبخشی میان کلاسهای دارایی است. با وجود همه خبرهای بد، روی کاغذ شرایط به گونهای است که ادامه وضعیت انتظار فعلی ممکن نیست. اگر این پیشفرض درست باشد، بالاخره یکی از دو مسیر محقق شد: یا رومی روم یا زنگی زنگ؛ یا درگیری، تخریب زیرساخت و هرجومرج، یا حلوفصل مشکلات با غرب. طبیعی است کسی که تا الان مهاجرت نکرده، به سناریوی دوم امید بسته است؛ در غیر این صورت، اکنون به جای خواندن این مطلب باید دنبال نصب پنلهای خورشیدی روی سقف، خرید مخزن آب یا تکهای زمین کشاورزی باشد. برای خوشبینها، یعنی کسانی که به روی دیگر سکه امید دارند، میتوان کمی رویاپردازی کرد: بازاری سهام که امروز منفورترین بخش از سبد سرمایهگذاریهاست، در سناریوی خوب چه شد؟ بازگشت به ظرفیت اسمی. بسیاری از شرکتها بهواسطه محدودیت انرژی، ۴ تا ۵ ماه از تولید خود را از دست میدهند. این کسری انرژی صنعت، در فاصله کمتر از یک سال، با طرح فشارافزایی، سرمایهگذاری در برق خورشیدی و تعدیل قیمت انرژی قابل حل است؛ البته به شرطی که تحریم نباشیم، تامین مالی خارجی ممکن باشد و پشتوانه مردمی وجود داشته باشد. بنابراین، در بسیاری از شرکتها، رشد واقعی ۳۰ تا ۵۰ درصدی چندان دور از انتظار نیست. تورم، نرخ بهره و نسبت P/E. برخلاف تصور، تورم به نفع بازار سهام نیست؛ بلکه فقط تورمِ سرکوبنشده بهتر از تورم سرکوبشده است. با فروش ۱.۵ میلیون بشکه نفت بیشتر در روز، کسری بودجه موقتا حل میشود و از سوی دیگر، بهواسطه حلوفصل مشکلات با غرب، انتظار تورمی کاهش مییابد که این امر میتواند نرخ بهره را نیز پایین بیاورد. فرضا با تورم ۵ درصد و نرخ بهره ۵ درصد، نسبت P/E سهام میتواند تا ۱۰۰ درصد رشد کند؛ مخصوصا اکنون که قیمتها به سطوح نازل رسیدهاند. اصلاح نرخگذاریها. هر کسی که با الفبای اقتصاد آشنا باشد، میداند که برای جذب سرمایه در ایران، نباید نرخ گاز دو برابر آمریکا، کانادا و قطر باشد یا نرخ بهره مالکانه معادن پنج برابر استرالیا و برزیل. اینها مواردیاند که میتوانند به پتانسیلهای بازار سهام بدل شوند. هرچند میتوان این فهرست را بسیار طولانیتر کرد، اما همین چند مورد کافی است تا بازده بازار سهام، برای بازارهای موازی، به یک آرزو تبدیل شود؛ بازدهی غیرتورمی که با تثبیت نرخ ارز، دیگر بازارها حتی در یک دوره دهساله نیز نتوانند به آن برسند. اکنون که در شرایط جنگی، کمبود برق و آب و فشارهای دیگر هستیم، شاید این متن بیشتر شبیه به رویاپردازی خوشخیالانه باشد؛ اما به هر حال، این وضعیت نباید منجر به بدبینی مفرط به سهام شود. ممکن است ققنوس از خاکستر برخیزد. مرداد 1404 @rezayatee

پاراگراف

#ونیرو شرکت سرمایه گذاری نیرو سال گذشته پروسه افزایش سرمایه از محل مازاد تجدید ارزیابی رو کلید زد که در نهایت در فروردین ماه سال جاری پس از بررسی های دقیق و سختگیرانه سازمان بورس مجوز افزایش سرمایه 1400% سهم صادر شد. اما در یک #بدعت_خطرناک برای بازار سرمایه، پس از دعوت به مجمع و بسته شدن نماد سهامدار عمده مجمع را لغو و از انجام افزایش سرمایه انصراف داد. حالا علی رغم وضعیت مناسب سودآوری و بنیادی شرکت، به دلیل بی اعتمادی سهامداران خرد به سهامدار عمده، نماد با صف فروش سنگین روبرو شده است. به همین دلیل سهامداران خرد شرکت جهت رسیدگی به این موضوع کارزار زیر رو تشکیل دادن که تقاضا میشه در صورت صلاحدید امضا بفرمائید، بلکه جلوی این بدعت خطرناک در بازار سهام گرفته بشه. https://www.karzar.net/238965

پاراگراف

#سیمان در بورسکالا 🗓/ معاملات 11 خرداد / 🔰طی روز گذشته در بورس کالا 738 هزار تن سیمان خاکستری (تیپ 2) عرضه شد که حجم معامله آن به 733 هزار تن رسید. 🔰ستران با قیمت 4708 هزار تومان، سشمال با قیمت 4630 هزار تومان و سصوفی با قیمت 4418 هزار تومان بالاترین نرخ های فروش را به ثبت رسانند. @ServatPouya 📞ارتباط با ما: 021-88211016 021-88627296 📱@ServatPouya 📱 pservat.com

پاراگراف

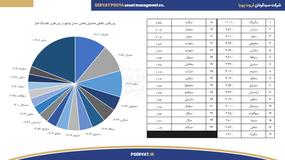

ترکیب شرکتهای تولیدی «سمان» 📊کدام شرکتهای تولیدی سیمانی بیشترین وزن را در پرتفوی سمان دارند؟ در نمودار بالا ترکیب پرتفوی سمان با احتساب درصد مالکیت هلدینگ های سیمانی در شرکت های تولیدی نمایش داده شده است. همانطور که در نمودار مشخص است پنج نماد: 1. سآبیک 2. ستران 3.ساوه 4. سصوفی 5. سمازن بیش از 40 درصد از وزن صندوق را به خود اختصاص داده اند. اطلاعات بیشتر : 📱https://pservat.landin.in 📱| @servatpouya 📱| Servatpouya 📱| 021-88627296

پاراگراف

بورس 100 میلیارد دلاری ارزش بازار 100 میلیارد دلاری را مقایسه کنید با مجموع چند نمونه از ارزش جایگزینی ها: ارزش جایگزینی نمادهای پالایشی 25 تا 30 میلیارد دلار ارزش جایگزینی فولاد مبارکه : 8 تا 10 میلیارد دلار ارزش جایگزینی نمادهای سیمانی : 8 تا 10 میلیارد دلار ارزش جایگزینی 10 نماد نیروگاهی (بجز رمپنا و ومپنا) : 7 میلیارد دلار ▪️مجموعا نزدیک به ۵۵ میلیارد دلار. وضعیت موجود حاصل ریسک های سیاسی، سیاست های بانک مرکزی، دولت غیرقابل پیش بینی و بطور خلاصه عصاره حکمرانی فعلی است.

پاراگراف

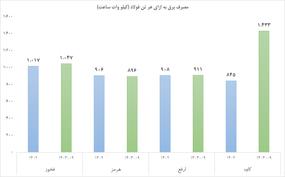

مصرف برق در فولاد میزان مصرف برق به ازای هر تن فولاد در شرکت های ایران حدود 850 تا 1050 کیلووات ساعت است. این یعنی با نرخ برق 3 سنتی حدود 30 دلار در هر تن فولاد هزینه برق پرداخت میشود. برخی منابع مقدار استاندارد مصرف را 400-500 کیلووات ذکر کرده اند. یعنی شرکت های ایرانی هر تن فولاد را 15 دلار گرانتر تولید می کنند. البته این استاندارد ممکن است جنبه های تخصیصی هم داشته باشد که ما بی اطلاع باشیم در بین شرکتهای داخلی هم (با نادیده گرفتن 9 ماهه کاوه) فخوز عملکرد ضعیفتری به لحاظ مقدار مصرف برق دارد. فولاد فخوز تنها به دلیل برق 3 تا 5 دلار گرانتر تمام میشود. #برق #برقفولاد @rezayatee

پاراگراف

رقابت در استایرن پارس؟ تولید استایرن کشور حدود 600 تا 650 هزار تن است که 540 هزار تن آن توسط پتروشیمی پارس عرضه میشود. در حال حاضر ظرفیت واحدهای پایین دست استایرن بیش از یک میلیون تن است که به دلیل کمبود استایرن زیر ظرفیت کار میکنند. وضعیت عرضه و تقاضای استایرن در سال آینده بدتر هم می شود. با راه اندازی طرح ABS جم حدود 100 هزار تن به تقاضای استایرن اضافه میشود که قاعدتا این شرکت بواسطه سرمایهگذاری سنگین حاضر بود با کمتر از ظرفیت فعالیت کند. طرح SBR صدوف پترول هم حدود 14000 تن تقاضای واقعی ایجاد میکند. بنابراین انتظار داریم در یک یا دو سال آینده با کسری جدی استایرن مواجه شویم. این کسری می تواند منجر به رقابت استایرن در بورس کالا شود. جبران کسری از محل واردات؟ مسیر احتمالی به این شکل بود که در ابتدای کار کسری منجر به رشد زیاد قیمت شده و پس از آن مسئولین متوجه یک مشکل میشوند. اگر از تجربه بدست آمده در واردات «پت» (محصول شگویا) استفاده شود، تعادل در بازار از مسیر واردات برقرار میشود. قیمت تعادلی چقدر بود؟ با توجه به اینکه استایرن مونومر مایع است، واردات آن و حمل داخلی حدود 50 تا 100 دلار هزینه مازاد ایجاد میکند. بنابراین در بدترین حالت می شود انتظار داشت قیمت بورس کالا حداقل 10 درصد رقابت شود. اثر بر سود آوری: اگر قیمت استایرن 100 دلار بیشتر شود، سود شرکت 55 میلیون دلار بیشتر شد که معادل 15 درصد افزایش سود خالص است. @rezayatee

پاراگراف

دلار آمریکا برابر لیر سوریه در این یک سال اخیر. از نزدیک 20 هزار که در کوران ماجراها بوده تا 7000 لیر برابر یک دلار هم رفت و الان تقریبا نزدیک نصف دو ماه پیش داره معامله میشه. برآوردهای UN میگه اقتصاد سوریه نیم قرن زمان لازم داره تا به سطح قبل از جنگ برگرده. اثرات 14 سال جنگ داخلی وحشیانه. به نظر جولانی هم کار آسونی نداشته باشه.

پاراگراف

زاگرس، غول دلاری خسته کشور در حال حرکت به سمت کار با 50 درصد ظرفیت اسمی است و زاگرس چون به قله نزدیکتر بود با کسری گاز بیشتری مواجه شده است. زاگرس فقط در سال 1392 و قبل از راه اندازی کامل پارس جنوبی تولید کمتر از 2 میلیون را تجربه کرده بود که امسال احتمالا این رکورد را مجددا تکرار کرد. بزرگترین پلنت متانولی جهان بازار ظرفیت 3.3 میلیون تن و ارزش جایگزین 1.5 میلیارد دلاری به ارزش بازار 370 میلیون دلار رسیده است. جنازه زاگرس چقدر سود دارد؟ برآورد ما نشان می دهد زاگرس امسال احتمالا حدود 1500 تومان سود دارد و سال آینده با دلار 80 هزار تومان سود 3000 تومانی داشت (خوراک 15 سنتی). یعنی اگر باز شود با سود مجمع نسبت P بر E نزدیک به 4 داشت. شاید سوال این باشد که زاگرس با ظرفیت کامل چقدر سود داشت؟ سود به 7300 تومان می رسد که با روندهای کلان فعلی ظرفیت کامل به یک رویا تبدیل شده است. افراد بدبین ممکن است بگویند خب الان فقط یک موشک کم داریم تا کار تمام شود و افراد خوشبین ممکن است به امید منطقی شدن نرخ گاز و برگشت ظرفیت کامل ارزش چند میلیارد دلاری سهام شرکت را خریداری کنند. فقط زمان مشخص می کند کدام درستتر است. #زاگرس @rezayatee

پاراگراف

فملی نمونه سهم دلاری در نمودار بالا روند دلار مس و دلار بازار آزاد نمایش داده شده است. این همبستگی بالا باعث شده ملی مس بتواند عملکرد قابل قبولی در دوران رکود بازار داشته باشد. با وجود اینکه طی این دوره قیمت برق شرکت به 4 سنت و قیمت آب به یک سنت در مترمکعب افزایش داشته و همزمان حقوق دولتی شرکت افزایش داشته، معافیت مالیاتی کم شده، نرخ بهره افزایش داشته و هزینه های متعدد جانبی مثل باشگاه داری و پروژهای دولتی و ... به شرکت تحمیل شده است. یعنی شمایل بازار با دلار شناور می توانست شبیه به ملی مس باشد. این شرکت امسال احتمالا 110 و سال آینده نزدیک به 200 تومان سود دارد و انتظار می رود قیمت آن با دلار تعدیدل شود. #فملی @rezayatee

سلب مسئولیت

هر محتوا و مطالب مندرج در سایت و کانالهای رسمی ارتباطی سهمتو، جمعبندی نظرات و تحلیلهای شخصی و غیر تعهد آور بوده و هیچگونه توصیهای مبنی بر خرید، فروش، ورود و یا خروج از بازار بورس و ارز دیجیتال نمی باشد. همچنین کلیه اخبار و تحلیلهای مندرج در سایت و کانالها، صرفا بازنشر اطلاعات از منابع رسمی و غیر رسمی داخلی و خارجی است و بدیهی است استفاده کنندگان محتوای مذکور، مسئول پیگیری و حصول اطمینان از اصالت و درستی مطالب هستند. از این رو ضمن سلب مسئولیت اعلام میدارد مسئولیت هرنوع تصمیم گیری و اقدام و سود و زیان احتمالی در بازار سرمایه و ارز دیجیتال، با شخص معامله گر است.